昨今、日本人は金融リテラシーが低いとの噂が流れています。

私はお金のことについて勉強中ですが、覚えたことを活用することも大切だと思いますので、お金、貯金、社会で回るお金、貿易について考えたいと思います。

間違っているかも知れないので、「こんな考え方もあるのか」程度にお読みください。

次の順番で読むと理解しやすいお話です。

1.最近のインフレと円安について

2.インフレによる給料上昇のデメリットを多角的に考えてみました

3.国が貧しいインフレと国が豊かなデフレ、2022年の輸入物価高騰によるインフレについて

4.日本のデフレを脱却するための量的緩和によるインフレ

5.お金は国民の負債であり、国債は資産、デフレを止めるための心理

6.貯金が増えると国債が増え、過度な貯金は円安を招き、企業が赤字倒産する可能性を高める

7.政策金利と信用創造(又貸し)による経済の崩壊と再生

8.日本の政策金利が0.1%へ上昇!15年ぶりの利上げ!と経済に関する私の見解

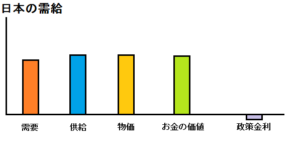

まず、「お金をどんどん使うと酷い物価高(インフレーション)になるかも知れない」ということを常に意識することが大切です。

インフレになればお金の価値が低くなり、同じ量のお金で買える物の数が減ります。

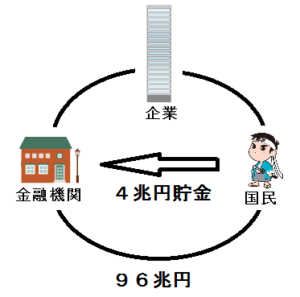

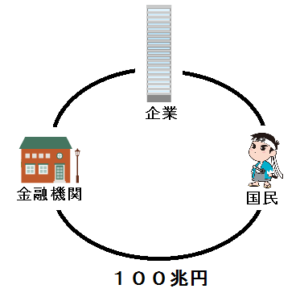

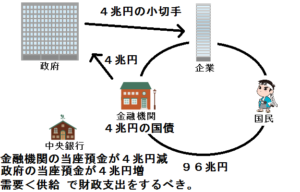

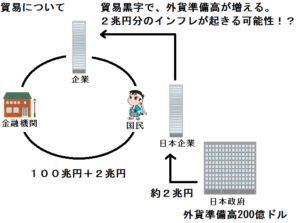

図の様に、日本の社会では100兆円のお金が回っていたとします。

昔の日本人は、「お金は天下の回り物」と言っていましたね。

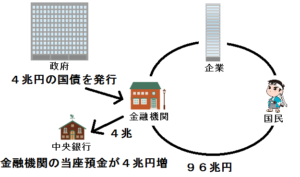

国民が4兆円、金融機関へ預けたとします。

すると、社会の中で回っているお金は96兆円になるので、国民の収入が減り、預金が4兆円増えます。

金融機関の預金は、金融機関が保有する中央銀行の日銀当座預金に預けられます。

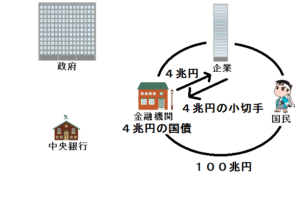

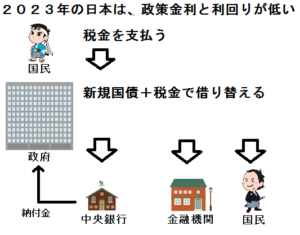

預金が増えたら国は国債を発行します。

国債を落札した金融機関からお金を借り、国は国民を働かせ4兆円の小切手を渡します。

すると、金融機関の当座預金が4兆円減るはずで、政府の当座預金が4兆円増えるはずです。

この時、需要が供給を下回る程度に財政支出をしなければ、物価高を招く可能性があります。

すると、社会のお金は100兆円に戻ります。

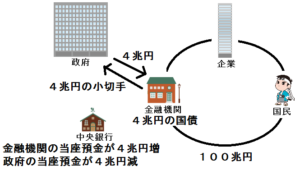

金融機関は政府へ4兆円の小切手を渡し、4兆円のお金を政府から受け取る。

結果、金融機関に4兆円の国債があり、中央銀行にある金融機関の当座預金が4兆円増え、政府の当座預金は4兆円減り、社会のお金は100兆円になります。

貯金をするということは、お金持ちの預金が4兆円増え、金融機関に4兆円分の国債が増えます。

これにより、マネーサプライ(マネーストック)が増加します。

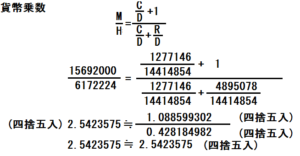

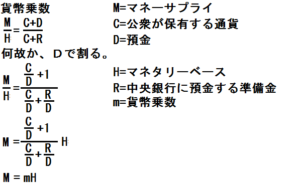

貨幣乗数という概念があり、貨幣乗数はマネタリーベースに対して何単位のマネーサプライ(マネーストック)を作り出すことができるかを示します。

私は数学を多少使うので可逆的に考え、マネタリーベースを減らすとマネーサプライが減ったり、等式の様にマネーサプライが増加するとマネタリーベースを増やさなければならないのではないかと思っています。

貨幣乗数が高すぎると又借りが多く、銀行の当座預金によりお金を送金しますから、当座預金の確保は大切だと思えるので、たぶん信用創造や国債の発行によりマネーサプライが増えるとマネタリーベースを増やさなければならないのではないかと思っています。

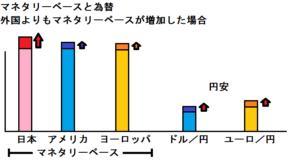

外国よりもマネタリーベースが増加すると、円の価値は相対的に下がる可能性があります。

この様にお金が回っているのではないかと、私は考えています。(^^;

※実際は、短期国債~長期国債まであるので、上記の4兆円分の国債を1度に借り替えないはずです。

※利回りについては、半年に一回、利子が支払われるものと、満期に利子が支払われるものがあります。

国債が満期を迎えると、税金と足りない分は新規国債により国債を借り替える必要があります。

国民の視点で見てみると、国債でお金持ちから借りたお金は国民の借金であり、お金を借りている国民は利回り(利子のようなもの)を支払わなければならず、お金持ちは利息や利回りを受け取ることができる。

国から見ると、国債で借りてるお金に対して利回りを支払わなければならない。

国債の利回りは、国民の税金で支払われます。

この利回りは、金融機関の収入源にもなっています。

このように、お金持ちへ税金が使われていて、預金に利息が付き、国債を持っている金融機関や個人国債を持っている国民は、税金による利回りを受け取ることになる。

金利が上がるという事は、この利回りが上がると言うことで、税金を多く支払わなければならなくなる。

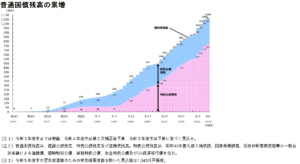

現在の日本がどうなっているかというと、図の様になっていると思います。

1043兆円の国債に対して、政策金利が低いので、国債の利回りも低くなっています。

だから、利払いの税負担は小さい。

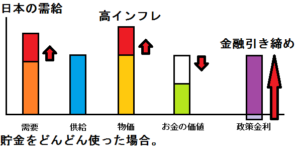

この預金ですが、貯金が多いと贅沢ができるように思えるのが一般的な考え方だと思いますが、実は貯金をどんどん使い、需要が供給を上回ると物価高(インフレ)が起きると思います。

日本は預金が多いので、貯金をどんどん使えば極度にインフレ率が高くなり、高いインフレーションになる可能性がある。

高インフレになると物価が極端に上がり、預金の価値が極端に下がるので、貯金はあるがどんどん使えない状況だと思います。

インフレ率が高くなりすぎると、中央銀行は金融引き締めをする可能性があるので、政策金利が高くなり景気が悪くなる可能性があります。

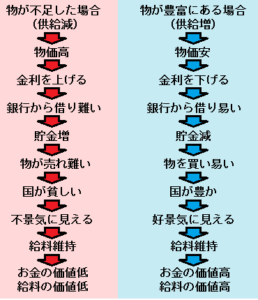

インフレと言うのは、物価が上がりお金の価値が下がることです。

実質的なお金の価値は、次の様に決まると思います。

実質的なお金の価値=お金の価値×お金の量

お金の価値は、同じ金額でどのぐらい同じ物を買えるかで決まります。

経済学者方の話、国、日銀の話から察するところ、2%の物価目標を目指しているようなので、高インフレにならないように働いて供給を増やしながら、物価が2%上昇する程度に貯金や支出をすることが望ましいのかなと思っています。

お金があれば豊かになるというわけではなく、高品質な物を作る人が多くいるから豊かになります。

以前の日本では物の価値があまり変わらなかったわけですが、一部、物価が高くなっていましたね。

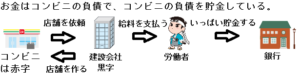

例えば、企業を例に挙げると分かりやすいのですが、コンビニが店舗を建設会社に依頼して作ると、コンビニは赤字になり建設会社が黒字になるということになります。

労働者は、コンビニの赤字を賃金として受け取り、その一部を銀行に貯金します。

この貯金しているお金はコンビニの負債で、貯金を続けていくと企業の赤字は解消されなくなる可能性があるので、過度な貯金は赤字倒産の数を増やすことに繋がる可能性があると思っています。

図の様にコンビニでお金を使わなければ、コンビニの赤字は解消されません。

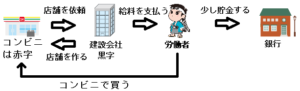

貿易について考えてみましょう。

例えば、日本企業がアメリカへ車を売って、200億ドル儲かったとします。

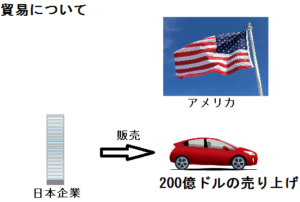

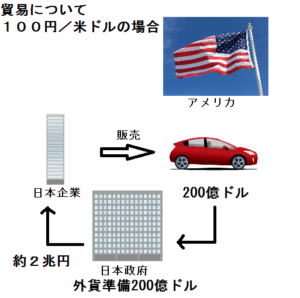

200億ドルをドルで持っていても使えないので、円と交換するわけですが、このとき、日本政府を中継して日本円を手にすることになると思います。

100円/米ドルだとしたら、為替手数料も考えると、200億ドルは2兆円未満のお金に換えることになります。

このとき、政府が持っている200億ドルは、ドルのまま外貨準備として持っておきます。

アメリカドルは基軸通貨と呼ばれ、通貨の価値も安定していて国際取引や為替取引で使われています。

政府は外国為替資金証券(FB: Financimg Bills)と呼ばれる短期証券(3か月~1年程度)で円を調達し、約2兆円と交換します。

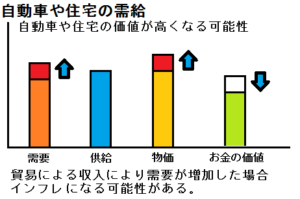

図の様に、社会では2兆円のお金が増えるように思えるのですが、例えばこの2兆円で住宅や車などの高級品を買うとします。

すると、住宅や車の物価が高くなるのではないかと思っています。

つまり、貿易で得たお金を国内でどんどん使えば、国内で物価が上がる可能性がある様に思えるので、輸出で稼いだお金は、輸入で使うのが一番いいような気がしますね。

アメリカドルは基軸通貨であり、為替取引や国際取引で利用される通貨です。

基軸通貨の国は貿易赤字になることで、他国が基軸通貨を手にする(黒字)と言われています。

一方、投資話の中では「プラザ合意」という話があるのですが、アメリカの財政赤字と貿易赤字を双子の赤字と呼び問題になり、1985年に先進5カ国でアメリカドルの価値を下げたと言われています。

1985年に240円/ドルだった為替レートは、1988年に120円/ドルまで下がりました。

貿易黒字が通貨高に繋がるかは不明でして、一般的には「貿易黒字は通貨高になる」と言われていますが、勉強をしてみると外貨準備が増えるように思えます。

この外貨準備は、過度な円安が進行した場合などに、通貨を防衛するための為替介入で使われることがあり、為替介入をすると円高になるはずです。

だから、「貿易黒字になると円高になる」という考えは、「プラザ合意」により、ドル安/円高になったことが背景にあるのかなと思います。

個人的には、為替レートも損益に関わりますが、外国の物価も損益に関わると思います。

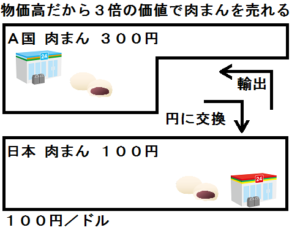

図の様に約3倍儲かる例を挙げると分かるのですが、日本円で物価を比較したとき、A国の物価が日本の物価より3倍高ければ、物を輸出して売った後、日本円に交換すると儲かるとは思います。

だから、物価高、通貨高の国に物を売ると儲かるという仕組みのように思えますので勝手なことが出来ない。

つまり、経済学を考えた人は、良識のある人と思いますね。

ドルが下がったら得をするというわけではないのですが、「インフレによる給料上昇のデメリットを多角的に考えてみました」で説明した通り、為替レートが変ですね。

円安が進んでいる現状、基本的には基軸通貨の米ドルは強い方が望ましく、日本円が弱すぎるので、日本人としては、もう少し強くなって欲しいところです。(^^;

いろんなデータを見てみましょう。

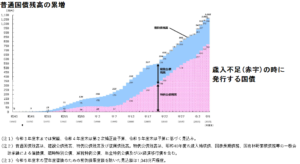

出典:「財政に関する資料」(財務省)(https://www.mof.go.jp/tax_policy/summary/condition/a02.htm)

これは、普通国債残高の累増。

令和4年の普通国債残高は、1043兆円になっています。

![]()

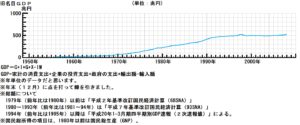

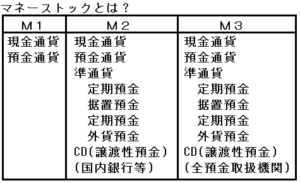

これは、マネーストック:日本銀行(Bank of Japan)の情報から一部を抜粋したデータです。

マネーストックのM2が増えていますね。

出典:「財政に関する資料」(財務省)(https://www.mof.go.jp/tax_policy/summary/condition/a02.htm)

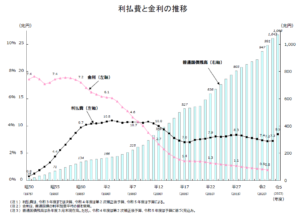

2022年末で1043兆円ぐらいの国債がある中、金利が高いと1043兆円の国債に対する利払いが多くなり、国債の利回りは税金ですので、多くの税金が必要ということになります。

日銀は金融緩和をしているわけですが、金融緩和をすると金利が低くなるので、図の様に支払う利払い費が低下します。

金融機関の収入が少なくなるように思えるので、そこの消費が減り、国の消費が増えそうですね。

図を見ると、次の政策金利に誘導されて金利が低くなっているように思えます。

2016年01月~ -0.1%

2013年04月~2016年01月 0.0%なし

2010年10月~2013年04月 0.01%-0.10%

2008年12月~2010年10月 0.1%

2008年10月~2008年12月 0.3%

2007年02月~2008年10月 0.5%

2006年07月~2007年02月 0.25%

2006年03月~2006年07月 0%

2001年03月~2006年03月 0.0%

2001年02月~2001年03月 0.15%

2000年08月~2001年02月 0.25%

1999年02月~2000年08月 0.15%~0%

1998年09月~1999年02月 0.25%

昨今、金利が低いから円が売られていると言われていますが、2016年1月から政策金利はー0.1%ですね。

外国では、コロナにより物価高が起きており、物価高の対策として政策金利が高くなっている様です。

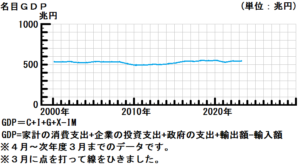

出典:「国民経済計算(GDP統計)」(内閣府) (https://www.esri.cao.go.jp/jp/sna/menu.html)

※このデータは、4月~次年度の3月までのデータだと思います。

名目GDPと消費税は関係あるように思える(インターネットで調べても、そう言っている人がいました)のですが、図を見ると消費が増えていませんね。

消費が増えているのならば税金を上げずとも税収が増えると思います。

出典:「GDP統計(16)~(66)」(内閣府) (https://www5.cao.go.jp/j-j/wp/wp-je08/08b09010.html)

「GDP統計(16)~(66)」(内閣府)(https://www5.cao.go.jp/j-j/wp/wp-je08/08b09010.html)によると、1997年まで名目GDPが高くなっていたのですが、その後の名目GDPは、ほぼ横ばい。

出典:「労働力人口・就業者数の推移|令和2年版厚生労働白書-令和時代の社会保障と働き方を考える-」(厚生労働省)(https://www.mhlw.go.jp/stf/wp/hakusyo/kousei/19/backdata/01-01-03-03.html)

1997年ごろまで労働人口が増えていたのですが、現在は減っていますからね。

若者が増え、労働人口が増えているときは消費も増えるので、名目GDPも高くなりそうですが、日本は人口密度が高いと言われていたので、人口が増える事か悪い事かは疑問に思うところです。

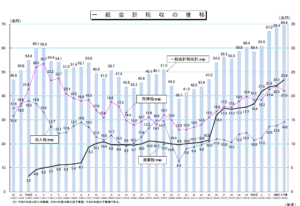

出典:「税収に関する資料」(財務省)(https://www.mof.go.jp/tax_policy/summary/condition/a03.htm)

1989年 消費税3%

1998年 消費税5%

2014年 消費税8%

2019年 消費税10%

最近、税収が増えているようですね。

出典:「第1節 家計の消費や消費者物価等の動向」(消費者庁) (https://www.caa.go.jp/policies/policy/consumer_research/white_paper/2019/white_paper_102.html)

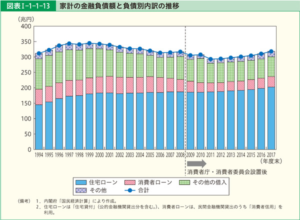

図の様に、住宅ローンが少しずつ増えています。

出典:「第1節 家計の消費や消費者物価等の動向」(消費者庁) (https://www.caa.go.jp/policies/policy/consumer_research/white_paper/2019/white_paper_102.html)

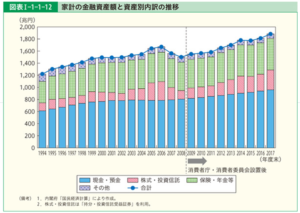

現金や預金は徐々に増えている中、2008年ごろから株式・投資信託が増えていますね。

出典:「第1節 家計の消費や消費者物価等の動向」(消費者庁) (https://www.caa.go.jp/policies/policy/consumer_research/white_paper/2019/white_paper_102.html)

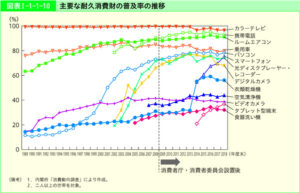

2012年ごろからタブレット端末とスマートフォンが売れています。

出典:「第1節 家計の消費や消費者物価等の動向」(消費者庁) (https://www.caa.go.jp/policies/policy/consumer_research/white_paper/2019/white_paper_102.html)

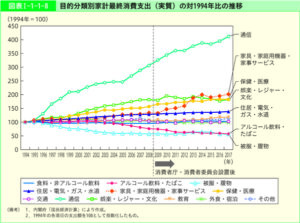

通信、家具・家庭用機器・家事サービス、保険・医療、教育が増えていますね。

特に、通信費が増大していることがわかります。

通信関係に雇用が集中しているのかも知れませんね。

国債の種類について見てみましょう。

出典:「財政に関する資料」(財務省)(https://www.mof.go.jp/tax_policy/summary/condition/a02.htm)

特例国債が増大しています。

特例国債は、国が歳入不足の時に使う国債、通称「赤字国債」と呼ばれる国債です。

この国債は、国が歳入不足(赤字)の時に特例国債を発行してお金を借りるので、赤字国債と呼ばれていますが、正確には「国が赤字を補填するための国債」だと思います。

1998年から極端に特例国債が増えています。

国債を発行すると、国民の現金と預金が増えるので、中央銀行はマネタリーベースを増やし、外国よりも多くマネタリーベースを発行すると、円安に繋がる可能性が高いと思います。

円安になると輸入物価が高くなる可能性があり、収入の多くなる人は影響がないのですが、収入が変わらない人は、国内で生産されたものをなるべく買わなければならない。

以前「最近のインフレと円安について」で円安の事について触れたのですが、現在「IMM通貨先物投機筋ポジション」によると、円の売りポジションが増えていまして、円安が進行しています。

2023年10月17日

円買いポジション 33,139

円売りポジション 135,797

投機筋と言うのは投資家の一種で、短期的な値動きにより利益を上げる投資手法です。(^^;

例

ドル/円を130円で買って131円で売ると、1円分の差益が得られる。

投資家というのは金融機関や個人、企業(設備投資)、政府も将来に投資をしているように思えますので、世の中は投資によって成り立っていますね。

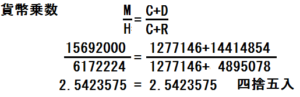

最後に、貨幣乗数の計算をやってみましょう。

2022年12月のデータを使ってみたいと思います。

日本は、量的緩和によりマネタリーベースが過剰に増えている状態なのかも知れませんが・・・。

億単位で計算したいと思います。

H=ハイパワードマネー(マネタリーベース)

=日本銀行発行高+貨幣流通高+日銀当座預金

=6172224億円

C=公衆が保有する通貨

=日本銀行発行高+貨幣流通高

=1228614億円+48532億円

=1277146億円

R=日銀当座預金

=4895078億円

※マネタリーベースを構成する要素は、日本銀行発行高+貨幣流通高+日銀当座預金

![]()

マネーサプライ(マネーストック)は、図の通りです。

今回は、M3を使って計算してみましょう。

M=マネーサプライ(マネーストック)

=1569.2兆円×10000

=15692000億円

D=預金

=マネーサプライ-現金通貨

=15692000億円-1277146億円

=14414854億円

※マネーサプライは現金通貨と預金で構成されている。

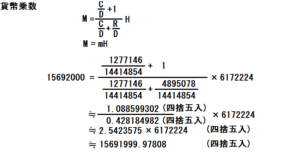

図は、貨幣乗数の計算です。

こちらも貨幣乗数の計算。

mが貨幣乗数です。

貨幣乗数にハイパワードマネー(マネタリーベース)を掛けるとマネーサプライになります。

乗数なので大した計算ではないのですが、単純にM÷H=貨幣乗数です。

これから考えると、Hを増加させると貨幣乗数が減り、Mを増加させると貨幣乗数が上昇するということですね。

日本では量的緩和をしていたのですが、H(マネタリーベース)を増加させることで、民間銀行から国債を買い入れ、民間銀行へ資金を供給することにより民間銀行の当座預金が増える。

民間銀行の当座預金に比例して融資可能な金額が増えるのですが、借り手がいればいいんですけどね。

昔からお金にまつわる悪い話があります。

その中に、中国の「王符」と呼ばれる方が書いた「潜夫論」というお話があります。

その本には、豪族により支配されている世の中では、次のようなことが起きると書かれているらしいのです。

1.豪族はお金持っていて、地方官へ対して賄賂(わいろ)を送る。

2.自分の勢力範囲にいる者を中央に推薦(すいせん)する。

3.狡猾な人が方正(行いや心の持ち方の正しいこと)になる。

4.軽薄な者が敦厚(とんこう、親切誠実で人情に厚いこと)になる。

5.貪欲な者が廉吏(れんり、行いが潔白で正直な官吏(かんり))になる。

このようになり、名実が伴わなくなると説明されています。

今回は、経済の勉強でした。

経済のことについて考えてみたのですが、日本人は働き者だから供給の方が多くなるんでしょうね。

現在、世界中で金融引き締めが起こっているのですが、「金融引き締めにより海外の経済が悪くなると、日本にも影響が出るのかな?」と思っています。

これから海外で株価が下がり不景気になるのか、それとも徐々に金利が下がり適当な金利で落ち着くのか、興味深く世界情勢を見ています。

今回の内容は、他で経済のお話をしている方と少し異なる話も含まれています。

何か間違いが含まれているかも知れませんが、私なりに経済について考えてみました。

以上